UTO財經| 菲一般講股 | 聶Sir市評:港股通資金流向計法解讀 考量內地資金部署現時焦點 (2021/12/20)

【UTO財經|菲一般講股|聶Sir市評】港股通資金流向計法解讀 考量內地資金部署現時焦點 (2021/12/20)

現時港股通的每日額度為840.00億港元,港股通 (滬) 和港股通 (深) 各佔一半,同為420.00億港元。而市場上對於港股通資金流向計法並不統一,究其原因港交所網頁未有交代如何計算。有一種常見計法是以「買入成交額」對減「賣出成交額」。

以上周五 (12月17日) 港股通 (深) 為例,買入成交額和賣出成交額分別為94.69億和65.53億元,所以視為淨流入29.16億元。但若這是合理計法,那麼每日額度為420.00億元,計及上述淨流入29.16億元,12月17日的剩餘額度應是390.84億元,但實際公佈數字卻是389.04億元。

每日額度對減每日餘額資金流向一目了然

這意味著當日實則港股通 (深) 的資金淨流入為30.96億元,較上述的29.16億元多出1.80億元,此差額由「被撤銷和被聯交所拒絕接受的買入申報金額」及「買入成交價低於申報價的差額」所產生。

故此筆者認為直接將每日額度對減每日剩餘額度,差額的正數解讀是資金淨流入,負數則屬淨流出,如此計法更能切合實況。

按以上計法,港股通總計自11月23日起一直錄得資金淨流入,至12月17日已有十九個交易日,較12月22日只差三個交易日,數據反映南向資金淨流入已近一個月。

現時賣出港股的資金比買入的還要更積極

此外,於12月16和17日分別為52.72億和55.29億元,是期內最大金額的兩個交易日,表示南向資金淨流入力度不斷增強,不過上周五恆指卻收報23,192點,不但創本年收市新低,更是自去年6月1日以來最低收市位,距今已超過一年半,證明現屬逾一年半港股表現最差的時刻。

但內地資金不斷積極買入港股的情況下,恆指不升反跌,反映賣出港股的資金比買入的還要積極,才會導致自12月10至17日的六個交易日,錄得其中五日下跌的局面。筆者預期港股通資金淨流入還會進一步增加,但是否這樣就能扭轉恆指的弱勢呢?

審視上周五南向資金在藍籌股的分佈情況

上周五參考港股通 (滬) 和港股通 (深) 五大資金淨流入和淨流出股份,恆指成份股有九隻在其中,最終計出淨流入16.85億元,即佔上述的55.29億元逾三成。

九股當中出現淨流入的有五隻,按資金流大至小排序分別是騰訊控股 (0700)、小米集團─W (1810)、中國海洋石油 (0883)、安踏中國 (2020) 和美團─W (3690),以12月17日收市價計算,於恆指權重為7.74%、2.56%、1.13%、0.99%和7.70%,合共20.12%,即這五股加起來對恆指的影響力超過1/5,看來影響力不俗。

至於淨流出的有四隻,按資金流大至小排序分別是藥明生物 (2269)、舜宇光學 (2382)、比亞迪股份 (1211) 和建設銀行 (0939),於恆指權重為2.57%、1.39%、1.78% 和4.59%,合共10.33%,這四股加起來對恆指的影響力也超過1/10。

就算騰訊能被穩住股價其實也是無補於事

若撇除騰訊,餘下四隻淨流入股份的資金為6.44億元,而四隻淨流出股份的資金為6.50億元,意味著兩者互相抵銷對恆指的影響力。

雖然騰訊淨流入16.91億元,不過預算涉及256.46萬股;至於同日淨流出資金最大的兩名券商,同屬外資,分別是摩根大通的221.51萬股和瑞士信貸的93.35萬股,合共314.86萬股,較淨買入的256.46萬股多出超過兩成二。

證明上周五騰訊雖為南向資金淨流入焦點所在,但外資卻沽得還要狠,令騰訊跌幅達3.23%。買盤動力不足故然是問題,然而筆者留意港股通現時存在一個致命的漏洞,就是二次上市和雙重上市的中概股未有納入港股通。

港股通現有漏洞令淡友造淡港股有機可乘

誠然ATMXJ已被公認是港股中五大舉足輕重的中資科技股,阿里巴巴─SW (9988) 於恆指和科指佔權分別是7.08%和7.80%;京東集團─SW (9618) 於恆指和科指佔權則分別是1.38%和7.00%。

這意味著就算能將TMX三股的價格穩住,AJ兩股不能穩住等於淡友有機可乘。現時除了ATM仍是港股中三大市值股份,京東已跌出十大,小米更已跌出二十大。

相信於2022年內地資金與外國資金在港股上的角力更為激烈,上述五股的現價,相對自身價值顯然早已屬中長線投資的吸納水平。

以騰訊為例,現時市盈率僅約18倍,合理水平應介乎25至30倍,意味著現價已低不少於三成,證明現時港股中的大型科技股已偏離投資常態法則而非按邏輯地被狠抛。

另可留意ADS阿里美股於12月17日收報122.10美元,已回到2017年6月水平,而截至2021年9月底和2017年9月底的六個月股東應佔溢利分別約505.08億和323.51億元人民幣,高逾五成六,即或以ADS的每股盈利計算,分別為18.66和12.70元人民幣,仍見高近四成七,反映合理股價不少於180.00美元,證明現價較騰訊偏離合理值還要嚴重;但於10月至今ADS已是連續三個月見資金淨流出。

港股既已成為內地資金與外國資金角力的戰場,新經濟港股當中的大型股份顯然會成為攻擊目標,內地資金必須針對恆指、國指和科指的權重股進行「護航」,配合美股前景的不確定因素加增,令短期下行風險大增,才可望仍來港股的反彈。現時內地資金必須在港股上有精準部署,方能最終勝出這場硬仗。

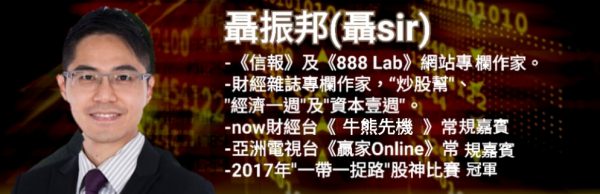

聶振邦 (聶Sir) / 華盛證券証券分析師

證監會持牌人

筆者確認本人及其有聯繫者均沒有出現以下兩種情況,其一是在執筆前三十天內曾交易上述分析股票;其二在文章發出後三個營業日內交易上述的股票。此外,筆者現時也並未持有上述股份。

以上純屬個人研究分享,並不代表任何第三方機構立場,亦非任何投資建議或勸誘。讀者務請運用個人獨立思考能力自行作出投資決定。

風險及免責聲明:以上內容僅代表作者的個人觀點,並不代表華盛的任何立場,也不構成與UTO財經相關的任何投資建議。投資者作出任何投資決定前,應根據自身情況考慮投資產品相關的各種風險因素,有需要時應先諮詢專業投資顧問意見。華盛亦無法證實上述內容的真實性、準確性和原創性,對此UTO財經不作任何保證和承諾。

陳卓瑩新歌「不遺餘力」呼籲社會關注抑鬱症,剪接訪問:https://www.instagram.com/p/CH-uaKIBUxy/?igshid=tpgwp5v03mdp

#聶Sir市評 #聶振邦 #UTO財經 #菲一般講股 #證監會持牌人 #牛熊證 #華盛證券証券分析